2020年度中国空调产业国内市场综述

即便是对2020年度国内空调市场的走势有着并不乐观的预期,但是谁也没有想到过去一年市场会以这样一种方式演进——陡然来临的黑天鹅事件让所有人都猝不及防——所以,当2021年刚刚来临时,几乎所有人都迫不及待地告别略显悲情甚至是颇具魔幻色彩的2020年度。

疫情成为了一切故事的开始,也是行业发展上一道刺目的分界线,它割裂了线上和线下,催化了数字化进程,倒逼了企业营销方式创新,诱发了原材料价格爆发性增长,牵引了全球制造向中国继续转移,扩大了行业品牌格局的头部效应,当然,也让很多的中小品牌与企业就此退出了行业舞台。

但整个2020年度的国内空调市场并非乏善可陈,相反,无论是制造企业还是流通商,应对疫情影响的举措,都是对自我竞争力的再提升。一家企业能够经受得住多大负荷的冲击,决定了这家企业能够行走到多远的将来,既然能够安然渡过充满着太多不确性的2020年,那么2021乃至更久远未来的图景会愈加光彩夺人。只是,眼下的现实课题是,如何走出2020年度整体内需市场大幅下滑的泥淖。

一、国内市场连续两年下滑

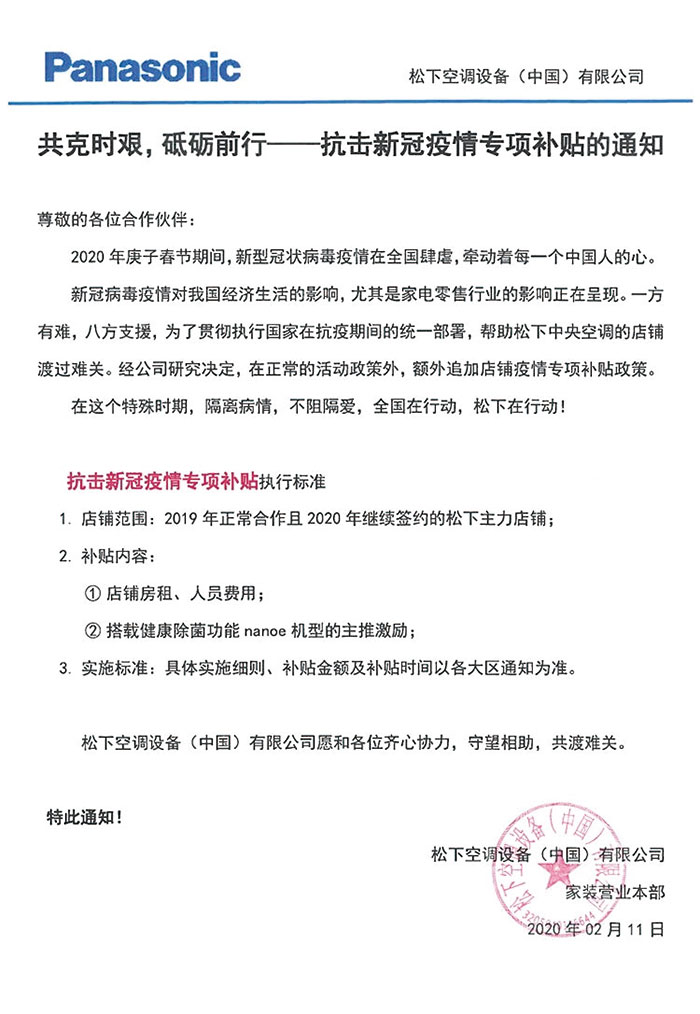

在之前行业集体狂热的情绪下,如果说2019年度的同比下滑稍显突兀,那么2020年度的下滑则是早有预期,年度市场刚刚开启之前就已经看到了结尾处的光景,这一切都拜疫情所赐。据艾肯家电网统计,2020年度国内空调市场所有企业的出货总量为8285万套,相较于2019年度的9180万套,下滑幅度达到了9.75%。

8285万套的出货总量是一个很有意思的数字,从2017年度的7900万套到之后两年的9000万套以上的规模,国内市场直接跨越了8000万套区间,2020年度的8285万套算是填补了这一空白。但是这一填补多少有点悲情色彩,因为继2019年度出现了3.37%的下滑之后,2020年度又一次出现了下滑,国内空调市场在过去十年以来第一次出现两个年度连续同比下滑的态势。这种状况在整个产业的发展史上也并不多见。(图1、图2)

再回顾过往十年的市场发展过程还可以看到,十个年度有四个年度的出货量是呈同比下降的态势,这也表明行业的出货量变动节奏在加快,而这也符合存量化竞争的规律。所以,后期国内市场出货量围绕着一个规模主轴上下频繁波动将是行业发展的常态现象。相比于2012年度15.02%、2016年度24.54%的同比降幅,2020年度的9.75%这一降幅看上去并不特别显眼,但是由于2019年度的出货量基数达到了9180万套,这也使得2020年度下滑的规模化体量较为可观。

就绝对数字而言,2020年国内市场的出货总量依然维系在一个高位水平,哪怕是遭遇到了疫情冲击,空调市场的基本面并没有被破坏。只是,并不是所有空调企业都能够在如此巨大的市场中获得持续性的规模化增长空间;而且,新能效等级标准的实施、价格竞争的愈演愈烈、各种成本的连续攀高,空调行业的生态环境从未像2020年度如此恶劣,这也是为什么很多中小品牌在过去一年选择退出行业的原因所在。

二、过程曲折的2020年度

2019年度从2018年度历史顶峰滑落之后,多数企业对2020年抱有乐观的预期,尽管当时激进的价格战依然在如火如荼地进行。但凡是春节假期所在的月份,出货量一般都很有限,2020年1月份就是如此,即便如此,当月的出货量也有530万套,同比下滑幅度为33.83%,这种下滑在所有厂商的预估范畴之内,毕竟在春节假期的影响下,没有企业能够让生产线实现常规化的开工运转。

然后,1月下旬新冠疫情猝然降临,空调行业终于真正意义上体会到了黑天鹅事件的威力,疫情几乎冰封了市场,无论是零售端还是工程项目,都处于停滞状态,整个行业在当时的核心诉求是复工复产,所以,2月仅仅实现了180万套的总出货量,同比降幅高达67.41%。

进入3月份之后,国内疫情开始逐步消退,不过工厂依然不能全员开工,440万套的出货量同比下降了55.57%,未见明朗下降趋势在4月份得到了延续,当月740万套的出货量同比降幅是31.69%。至此,2020年前四个月均处于同比下降态势,彼时的行业被笼上了一层厚厚的阴霾。

供应端在疫情影响下断链也是空调出货量大幅下降的直接原因,随着整条产业链在4月中下旬开始步入正轨,一场浩大的出货浪潮便扑面而来,渠道在报复性提货、终端在报复性消费,在往后的两个多月时间内,供不应求、断货又成为了国内空调市场的关键词。

5月份的单月出货量攀升到了1055万套,同比增幅2.12%,6月份的出货量高达1180万套,同比增长了13.47%,该月出货量创下了2020年度内的月度峰值,也是单月同比增长幅度最大的一个月份。之前工厂在零部件方面备库不足,生产跟不上渠道提货的需求。

作为旺季阶段的核心时间周期,7月份和8月份历来的出货量都比较可观,在此之前的井喷行情以惯性之势惠及这两个月,分别以980万套的和755万套的出货量实现了11.19%和0.82%的同比增长。但是,如果考虑到2019年同期内的市场走势并不好,而且2020年内零售层面长期保持着同比下降的态势,那么去年7月份和8月份出货量的增长并不能说明行业就此脱离下滑的困境。

而从6、7、8三个月出货量的同比增长逐月缩小也可以看出,国内市场依然是压力重重,于是,9月份便出现了小幅下降。进入第四季度,各个制造企业在年底收官前对KPI考核进度的严格落实,10月份和11月份的出货量同比分别上升了4.55%和6.29%。可终端零售的走势难以给企业提供更大的出货空间,12月份国内市场疲态尽显,当月出货量大约630万套,同比下滑了2.78%。(图9、图10)

回顾2020年12个月份的出货量,有6个月在增长,另外一半则是下降,这种状态在行业发生过程中是史无前例。由于前面四个月大幅下降砸出的坑实在是太大,存量化的市场特征又难以输出充沛的需求资源,2020年度出货量的下降也就在所难免。

三、多种因素影响均价变动

不完全是2020年度,近年来国内空调市场的价格变化已经脱离于供需本身,而2020年度内由于疫情带来了一连串的影响给空调的均价走势更替带来了丰富的变量因素。与此同时,以新能效标准为代表的产业政策更是直接推动了均价的变化。

从2019年末期延续到2020年的惨烈的价格战让整整一年内的价格演变开局不利,受疫情影响,绝大多数企业纷纷强化各种线上平台的出货和销售,进而牵引了大量中低端产品的比例提升,这在一定程度上拉低了行业的平均价格。

6月份之前行业内曾经出现过一波零星的涨价现象,在当时供不应求矛盾的刺激下,一些企业临时上调了出货价格;其实,在旺季到来前实施涨价一直以来都是行业的常规现象,对此,渠道和市场的接受度都比较高。

新能效标准的实施给空调价格增添了多种变数。一方面,在5月份之前国内空调市场的库存量依然处于高位,终端和工程机需求又不理想,一些企业不得不通过更为激进的价格举措以消化老能效产品的库存,毕竟从7月份开始,留给老能效产品的库存处理时间仅有一年。

另外一个方面,符合全新能效标准的产品由于用材更足、配置更高,成本也高于老能效产品;而且,在全新的能效标准体系下,定速机产品毫无竞争优势可言,变频空调的占比快速提升,从2019年底开始,主导和主流品牌已经在布局新能效标准的产品结构,这种结构化升级也直接推动了均价上行。

新冠疫情在海外区域迟迟得不到有效控制,给中国空调行业的价格变动带来了巨大影响。国际范围内主要矿业公司开工不足,包括铜、铝、铁在内的大宗原材料供给大幅缩减,而下游的需求却很旺盛,所以,从4月份开始,原材料价格就步入了一个快速上升的通道之中。据统计,以12月份的价格对比4月份,铜价上升了45%;电工钢上升了34%;铝上涨了52%。

与此同时,国内市场的物流配送、塑料件、泡沫包装箱等等成本也在上升,与空调制造相关的各种材料几乎都是只涨不跌。因此,在2020年的最后两个月内,涨价成为了空调整机制造、上游关键零部件企业的主要选择,没有一家企业能够顶得住如此长期的成本上升压力。

但是,由于前期价格战杀得过于猛烈,涨价又在第四季度集中爆发,最后几个月的出货量和零售量规模都有限,所以,整个2020年度的出货均价是2550元,同比上升的幅度仅为3.24%。需要指出的是,以格力和美的为代表的头部品牌在出货量方面的占比继续提升,对均价的上移起到了关键作用。虽然涨幅不大,但2020年的均价走出了上一年度同比下滑的阴影。(图5、图6)

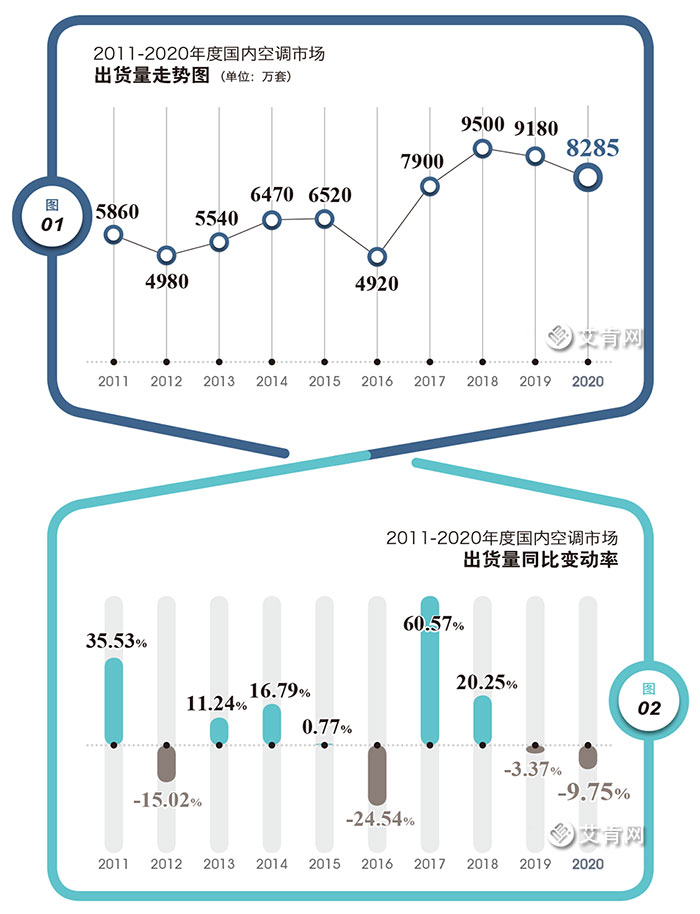

令人唏嘘的是,均价的小幅上升难以扭转出货额的下降,2020年度整体出货额是2120亿元,同比降幅高达16.83%,如同出货量一样,连续两个年度都出现下降,而且降幅还在扩大,出货总量的下滑是出货额下降的主要原因。很有意思的是,出货额出现下降的年份与出货量变动的年份保持一致,这也说明价格的上升或下降对出货额变动的影响作用非常有限。(图3、图4)

四、去库存成效显著

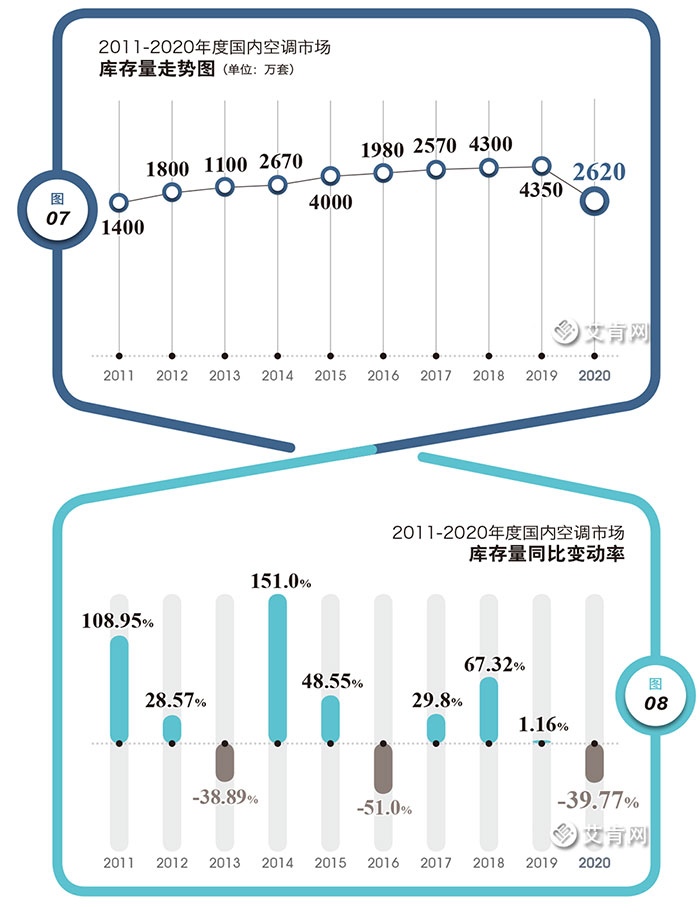

2020年度之前两个年份国内空调市场的遗留库存量都在4000万套以上,这种规模并非是行业内首次出现,更在之前的2015年度也曾经出现过类似的规模,只是,因为新能效等级标准的实施必须对产品布局进行切换,这也使得2020年度在起始之初就背负了去库存的使命。

其实这个工作在2019年第四季度就已经开始了,不然,就不会在当年“双11”期间爆发出史无前例的惨烈的价格战,主导品牌主动大幅拉低价格,对目标竞争对手进行贴身厮杀,所起到的出货和零售驱动作用较为明显。但2020年度内去库存路径不完全在于零售端,而是工程项目市场,后者起到了更为关键的作用。因为,整个2020年度的零售处于大幅下降的态势,而且降幅大于出货量的相应数字,事实上,过去一年几乎所有企业也都把工程项目市场作为工作重点。

据了解,至2020年底国内空调市场工业及商业库存的总量大约在2620万套左右,同比降幅是39.77%,这是过去四个年份以来首次出现同比下降。需要指出的是,这种下降并非完全是由市场本身需求资源的释放而形成的良性效果,本质上是由于工厂自发的压缩出货规模,积极引导渠道消化库存产品,属于企业主动调低库存后的结果。(图7、图8)

况且,随着对互联网工具、方法在空调行业内的不断普及,传统的大压货大分销模式逐渐被很多的企业所摈弃,转而代之以更富效率化的短渠道、高周转的产销模式,有效缓解了库存量的增长压力。后期,行业化的高库存可能会成为一种历史现象,仅会在部分企业的身上体现得较为明显。

新能效等级标准在2020年7月份的实施犹如一把达摩克利斯之剑倒逼着企业不得不主动积极地消化库存产品,也因此,2020年底库存量的大幅下降有着特殊原因所在。当然,在渠道变革、新零售模式成为行业趋势的大背景下,库存量的降低是必然方向。

五、品牌格局头部效应进一步扩大

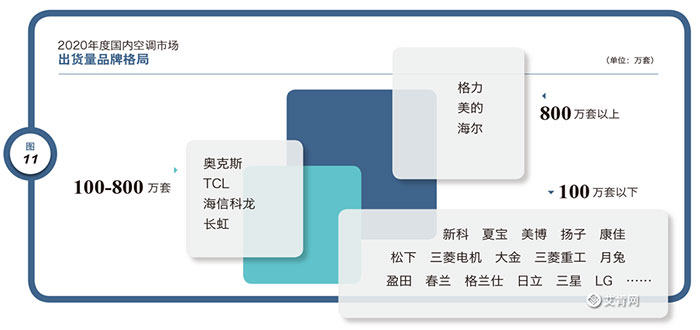

回顾国内空调市场过往二十多年的发展历史,但凡是整体出货量出现下滑的年份,以格力、美的和海尔为代表的主导品牌在出货量中的占比往往都出现了上升,这种态势在2020年度尤为明显。一方面,美的一直没有弱化价格竞争力,并通过“T+3”产销模式强化渠道周转效率,美的也是家用空调领域过去一年中增长幅度最大的主导品牌;另外一个方面,出于竞争博弈的考虑,格力也提升了其价格竞争力,上半年整体出货量一度落后于美的,但在下半年实现了反超,又一次占据国内空调市场的领导者地位。这两大品牌对销售规模冠军宝座的争夺是国内空调市场中长期发展的一大看点。(图11、图12)

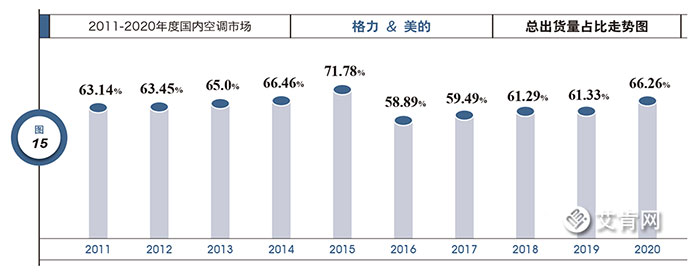

据了解,2020年度格力和美的总出货量同比下降了2.47%,对比行业总量的变动幅度就可以看到,这一降幅明显小于行业总量的同比降幅;同时,格力和美的总出货量在行业出货总量中的占比在2020年度达到了66.26%,比上一年度提升了将近5个百分点,并创下了过去五年来的新高。中国空调市场的寡头垄断格局被再次夯实,能够将年度出货量规模稳定在2000万台以上的品牌也只有格力和美的。

格力和美的总出货量占比这么多年以来一直稳定在60%左右,十年来的最高峰出现在2015年度,达到了惊人的71.78%,是史上首次也是唯一一次突破70%。当年度国内市场出现了大幅下滑,无论是下滑幅度还是下滑总规模,都超过了2020年度,国内市场的需求资源向格力和美的快速集中。(图13、图14、图15)

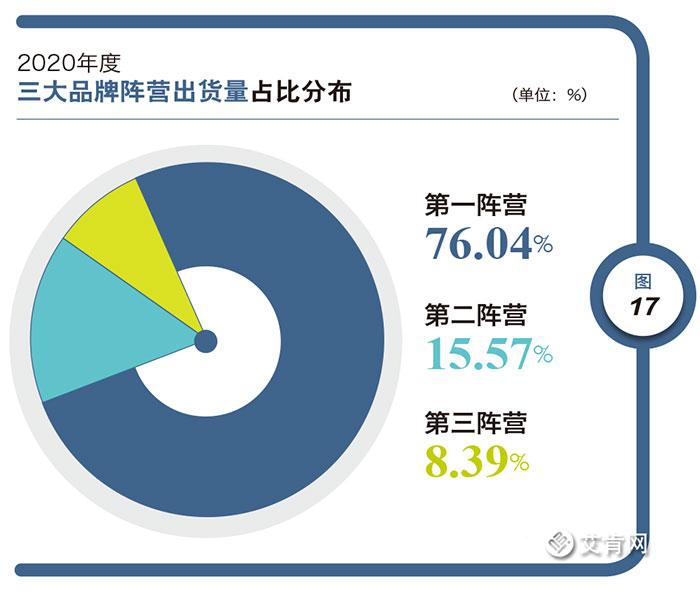

海尔空调在2020年度表现出一如既往的稳定,出货量小幅增长,格力、美的、海尔三大品牌在行业总出货量中的比重达到了76.04%,比2019年度整整提升了6个百分点,这一占比同样是创下了近五年来的最高纪录。76.04%的占比数字是行业发展史上的第二高,仅次于2015年度的79.91%。(图16、图17、图18)

从2020年度第四季度的出货量按品牌分布所展露出的趋势还可以看出,市场份额向头部品牌群体集中的速度还在加快。一方面,无论是格力还是美的与海尔,在品牌、产品方面的整体竞争力近年来持续提升;另外一个方面,这三大品牌无一例外地提升强化了终端和价格竞争力,缩小了与后续品牌的价格差距,大幅挤占了后续品牌的市场空间。尤其是随着新能效等级标准的颁布实施,愈加凸显出了头部品牌的技术与产品竞争优势,这种优势在2021年度乃至更长远的未来还会得到彰显。

六、传统三强地位异常稳固

正如格力和美的对国内市场销售规模冠军宝座的争夺一样,哪个品牌可以挑战以格力、美的和海尔所组成的传统三强地位,同样是行业竞争格局演变的一个看点。在2020年度之前,奥克斯空调通过对线上平台的全面发力和网批模式的创新,其在国内市场的销售规模于2017年度、2018年度和2019年度快速提升,还一度与海尔空调并驾齐驱,但这种良好的势头在2020年度并没有得到延续。

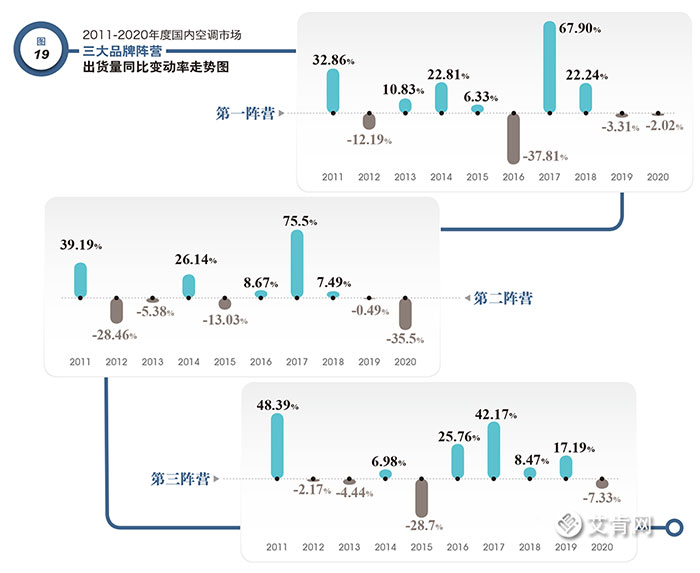

在三大品牌的内部格局中,2020年度也发生了微妙的变化,由于美的空调的增长较大,与格力之间的差距被大幅缩短,达到了近十年以来的最小值。海尔通过稳定的增长,同样拉近了与格力之间的距离。这也说明,越是充分市场化的产品领域,头部品牌的市场份额占比越高,向上继续提升的空间也就越小。(图19、图20)

相比于传统三强品牌行业主导者身份愈加稳定,中间品牌的日子在2020年度显得异常艰辛,从100万套至800万套之间的企业没有一家能够将总出货量在过去一年中获得增加,全面下滑是中间品牌群体的集体现象,而且多数品牌的下滑幅度也都不小。2019年度出货量规模在100万套以上的企业(含三大品牌)还有10家,2018年度是12家企业,但是到了2020年度缩小到了7家,这也意味着第二阵营群体的出货量规模大幅缩小,同比降幅达到了35.5%,对比整体市场年度出货总量的变动率也可以看到,第二阵营群体的出货量降幅对整体市场下行起到了负面作用。与此同时,第二阵营群体的占比缩小到了15.57%,是过去十个年度中的第二低位,略高于2015年度,生存发展境况可见一斑。

第三阵营的状况与第二阵营如出一辙,该阵营的品牌数量也在不断减少,由于头部品牌主动拉低了价格,竞争压制效应就从第二阵营不断传导到第三阵营,绝大部分中小企业无论是技术能力还是品牌影响力,无论是渠道规模还是产品竞争力,都无法和头部及第二阵营的企业相提并论,几乎都是以低价策略在利基市场中寻找生存发展空间,一旦主导品牌在价格上展现出更富激进的举措,中小品牌便难以获得足够的市场份额。2020年度大量的中小品牌甚至还阶段性地退出了市场和行业,由于这个群体中很多品牌并没有固定的长远发展规划,品牌的进入和退出本身就很频繁,只要空调市场的生态环境稍有恢复,品牌群体又会出现扩大,机会导向是这个群体的集体策略。

七、外资品牌整体出货量占比跌入谷底

不得不承认,中国空调行业最早是通过对外资品牌的学习、模仿、引进逐步成长和壮大成为全球的制造中心,哪怕在中国市场不断退守于高端领域,外资品牌群体在国际化范畴内依然占据着主流竞争地位。但是在中国市场,国产品牌的技术研发能力、产品开发能力得到了长足进步,并且把这种进步转化为市场份额的能力远超外资品牌,所以,外资品牌在中国市场的逐渐式微并不意外。

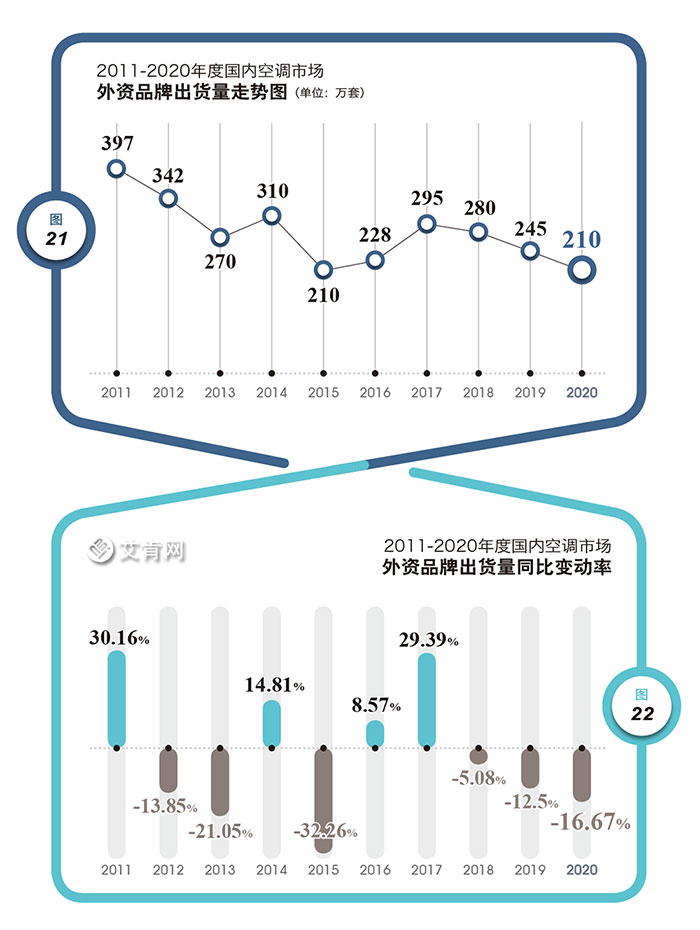

2020年度所有外资品牌在国内市场的出货量总规模约有210万套,同比2019年度下降了16.67%,最近三个年度以来都处于连续下滑的状态,210万套的整体规模处于近二十年以来的最低水位线,过往十个年度中,外资品牌总出货量有五个年度出现了下滑,中国市场的适应化之路显然走得很不顺利。外资品牌在2020年度中的出货量占比仅为2.53%,连续四个年度下降,十年来有七个年份的占比是处于下降状态,而且2020年度的出货量占比数据达到了历史最低。(图21、图22、图23)

过去一年疫情对外资品牌在中国市场的发展也并不有利,在中国疫情爆发的高峰期,外资品牌的主要管理人员“逃离”中国市场,之后海外疫情开始蔓延,很多外资品牌在上半年的管理决策上与中国市场的整体脉点完全不在一个频道上。

从现在国内市场研产供销等等每个环节来看,外资品牌想要重塑历史上的辉煌显然不太可能,国内市场的用户已经对国产企业的品牌形象、产品品质、服务体系有了全新认知,而且在工程项目、政府集采等等方面国产品牌的舆论优势更大。况且,中国的空调企业近年来有一个共同的举措,那就是纷纷强化对高端品牌和高端化系列产品的开发、市场推广力度。

过去几年中,如同整体家电市场的产品趋势一样,消费升级带来了产品结构的升级,中高端产品需求比例逐步提升。同时,用户群体分层和需求升级并行不悖,高端化品牌和高端系列产品拥有了更好的产业环境。但是,当中国企业在扩大这方面投入的同时,外资品牌无论是技术更新还是产品迭代、无论是品牌推广还是渠道建设,都没有太多资源投入,更难以跟得上国产品牌的竞争节奏,市场规模和份额占比的逐年下降也就成为了必然。

随着新能效等级标准的实施,2021年7月份之后老能效产品已经不能流通,变频空调将成为国内市场的主流,这对于有技术能力的国产品牌和外资品牌而言,都是一种莫大的利好;而且,由于外资品牌在中国用户中高端化、品质化的印象根深蒂固,短期内还不会被全面替代,也因此,外资品牌在中国市场规模化发展的空间依然巨大。

八、全变频时代即临

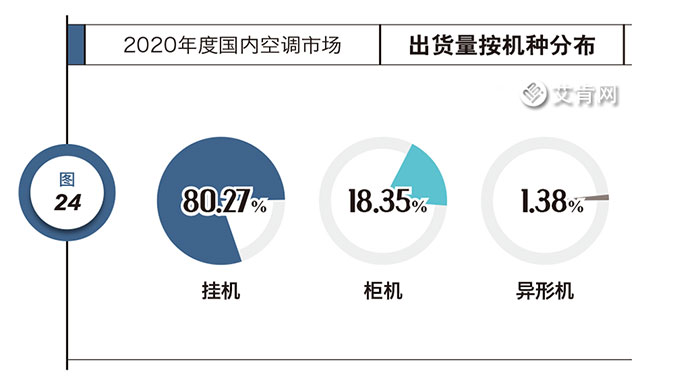

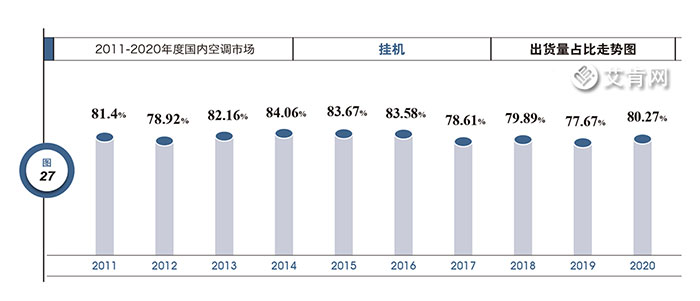

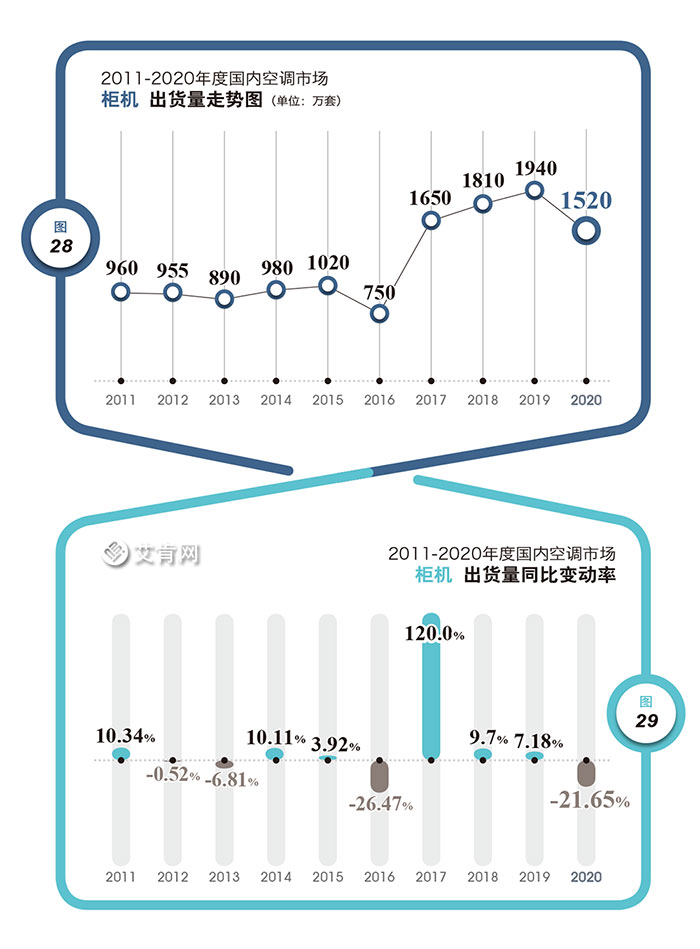

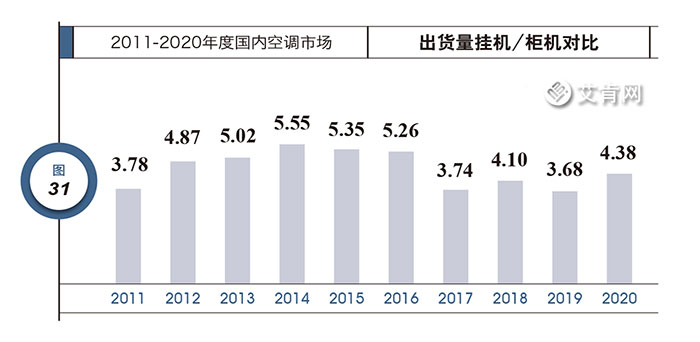

产业政策对空调市场产品结构的变动和社会化节能水平的提升所起到的作用,要远大于市场需求本身,这一点在新能效等级标准上体现得尤为明显。随着新能效等级标准在2020年7月份的实施,老能效产品仅剩下了一年的流通时间,该标准还带来一个直接结果,那就是变频空调迎来了全面利好,中国空调产业即将进入一个全面变频化的时代。(图24、图25、图26、图27、图28、图29、图30、图31)

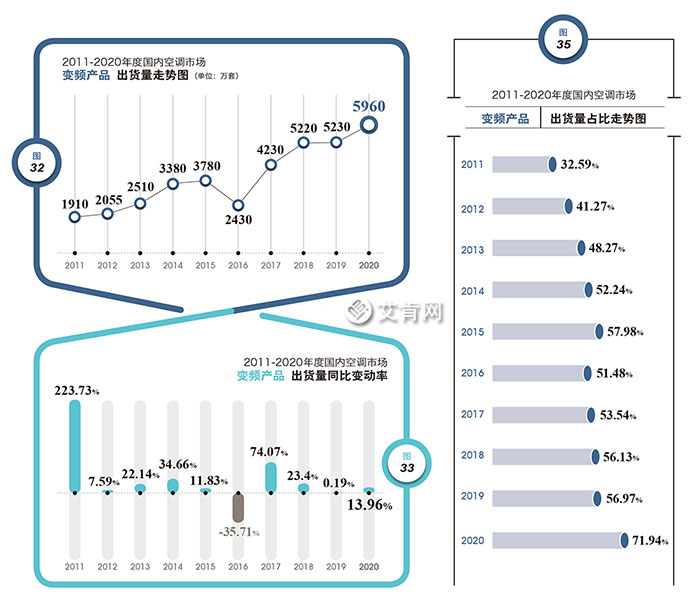

这一点在2020年度其实已经展露出了苗头,在2019年第四季度,主导和主流品牌其实已经在积极主导地调整产品布局,以提前适应新能效标准的产品要求,这直接促进了变频空调在2020年度的出货量及其占比快速提高。据了解,2020年度国内空调市场变频空调的出货总量达到了5960万套,同比增长的幅度达到了13.96%。

变频空调的逆市增长与市场需求的走势并不直接关联,完全是受产业政策的牵引实现了又一次的高歌猛进。2020年度的5960万套达到了历史最高峰,13.96%的同比增幅让连续增长的年份扩大到了四年,事实上,除了行业出现大溃败式下滑的2016年度,十年来其余年份变频空调的出货量均保持着增长态势。

由此也可以说明,即便是没有产业政策,变频空调在国内市场也处于一个持续上升的通道之中,新能效标准的实施只是加速了变频空调再普及。2020年度5960万套的变频空调出货量,在行业总出货量中的比重达到了71.94%。正如出货量以逆市上扬之势创下历史新高一样,这一占比同样达到了一个历史性的峰值。值得一提的是,过去十年中,哪怕是出货规模出现下滑的2015年,变频空调出货量占比都保持着增长。(图32、图33、图34、图35)

可以预见,2021年度变频空调无论是出货量还是市场占比还将会进一步提升,一方面,在新能效等级标准的规范下,无论是节能效率还是制造成本,定速空调已经毫无优势可言,反之,变频空调的竞争优势得到凸显;另外一个方面,2020年度并不是所有企业都把变频作为了主攻方向,即便是以变频为主导企业,也没有实现对定速全面替代。但是,从2021年7月份开始,老能效产品将被禁止销售,全面变频化的时代藉此会真正来临。

对于在技术、产品上并没有深厚沉淀和研发能力的中小企业而言,这并不是利好,新能效等级标准的实施,从另外一个侧面推动了品牌格局的变动,甚至会推动内外销市场的结构变化。全球范围之内,中国空调市场可能是能效等级要求最高的区域之一。

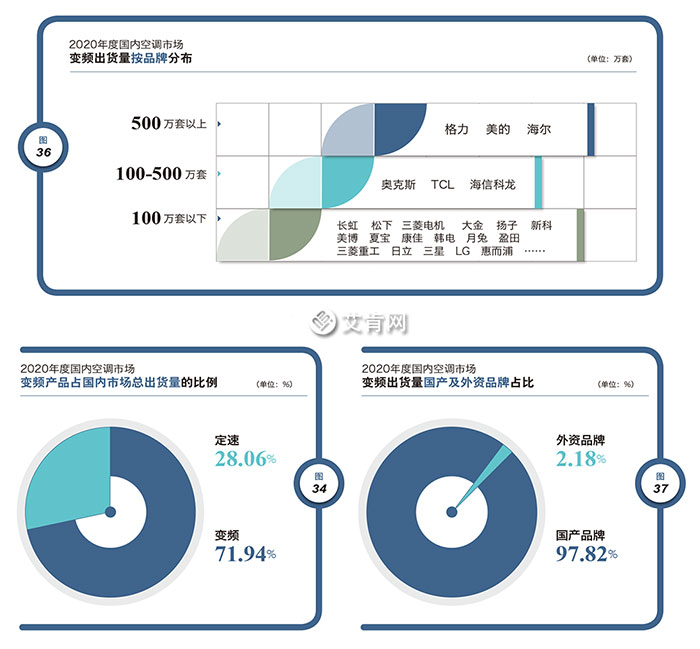

一如整体市场的品牌格局,变频产品这一细分领域内,格力、美的和海尔同样是主导群体。尽管在技术和产品上的竞争优势不明显,但是大量的中小品牌依然在不遗余力地扩大和提升变频产品上的各种能力,因为,没有一家企业希望放弃空调这个2000亿元左右的市场空间,利基市场依然机会丰富。(图36、图37)

外资品牌在变频产品中的境况相较于整体市场而言显得略好一些,一则变频一直以来就是外资品牌的核心诉求,而这类产品平均价格要高于整体市场,进而也提升了外资品牌的竞争力。消费升级大势依在,行走于高端的外资品牌显然更适合在变频产品领域内转辗腾挪。

说明

1、2020年度市场综述中所涉及的数据,统计周期是指2020年1月到12月底。

2、市场综述涉及到空调产品的市场概念是指制冷量小于12000w(5P)的窗机、分体挂壁机、分体柜机等等面向家庭用户销售的产品。

本综述的统计渠道主要是围绕着家用空调的流通领域而展开,部分品牌在局部产品上对流通渠道的划分调整,也影响了这些产品的整体规模的变动。

3、市场综述中的出货量是以工厂的开单量为标准来进行统计,该结果可能比市场的实际销售量(到达消费者手中的实际数量)要大。

4、市场综述中的一些结论考虑到了上一年度库存的消化因素。

5、按照我们对市场数据收集和推总的方法判断,本综述所涉及到的部分企业、部分区域的销售量、销售额以及各种机型的数量结构等等数据的系统误差可能达到20%。

6、个别图表中的数据,并不能和历史数据进行直接对比,因为在编撰该份综述过程中及今年工作过程中我们对上一年度中的一些数据进行了必要的修正。

7、除特别说明外,本综述中所涉及的图表均为我司独立绘制。

8、市场综述的数据收集和编撰过程中我们没有收取任何企业和个人费用。我们也不鼓励任何企业与个人将该综述或其中的观点改编用于商业目的,由此出现的任何形式上的纠纷与我司无关。(陆行舟)

【艾肯网版权与免责声明】:

1、凡本网注明"转载:其他(非艾肯网)"的内容,均转载自其它媒体或企业供稿(包括供稿配图),转载目的在于传递更多信息,不代表本站赞同作者观点,本站不对内容的准确性、可靠性或完整性提供任何明示或暗示的保证。

2、凡本网注明"原创"的内容,均为艾肯网原创,转载时请在显眼位置标注"来源:艾肯网"。

3、如果发现本站有涉嫌抄袭的内容或者使用了版权图片,请与我们联系(0519-88226000)或发送邮件至1833597079@qq.com,一经查实,本站将立刻删除侵权内容或版权图片。艾肯网将不承担任何法律及连带责任。

附则:对免责及版权声明的解释、修改及更新权均属于艾肯网所有。